保險如何預留稅源?為何能資產傳承?

《文章語音檔,請點擊撥放↓↓》

《文章語音檔,請點擊撥放↓↓》

資產傳承的擔憂|沒繼承遺產,反而繼承負擔?!

資產傳承首重預留稅源,為後代解稅制煩惱|保險如何預留稅源?

(1)遺產淨額計算

|

土地公告現值及房屋評定現值 |

7,500萬元 |

|

扣除免稅額 |

1,333萬元 |

|

配偶扣除額 |

553萬元 |

|

直系血親卑親屬扣除額 |

56萬元 |

|

喪葬費扣除額 |

138萬元 |

|

遺產淨額 |

5,420萬元 |

(2)遺產稅計算

|

遺產淨額 |

5,420萬元 |

|

適用稅率 |

10% |

|

扣除累進差額 |

0元 |

|

遺產稅 |

542萬元 |

保險規劃資產傳承前必懂|保險節稅八大地雷

|

1.躉繳保費 |

一次將大筆現金投入保險,通常與短期、高齡等投保特徵共同出現。 |

|

2.短期投保 |

在身故前因罹患重病、高齡等原因投保。 |

|

3.密集投保 |

在短時間內投保數張保單,保單類型大多是儲蓄型商品等。 |

|

4.高齡投保 |

投保年齡已超過正常範圍,例如高齡70歲仍投保壽險等。 |

|

5.帶病或重病投保 |

在罹患重大疾病後或臥病在床時投保壽險。 |

|

6.鉅額投保 |

投保金額大幅超過保障需求,違反投保常態。 |

|

7.舉債投保 |

利用舉債方式投保,債務加計利息與投保金額相較下,欠缺保障性質。 |

|

8.保險給付相當於或低於已繳保險費 |

保險是射倖契約,當保費合計超過保額時,購買保單可推測違反保障精神。 |

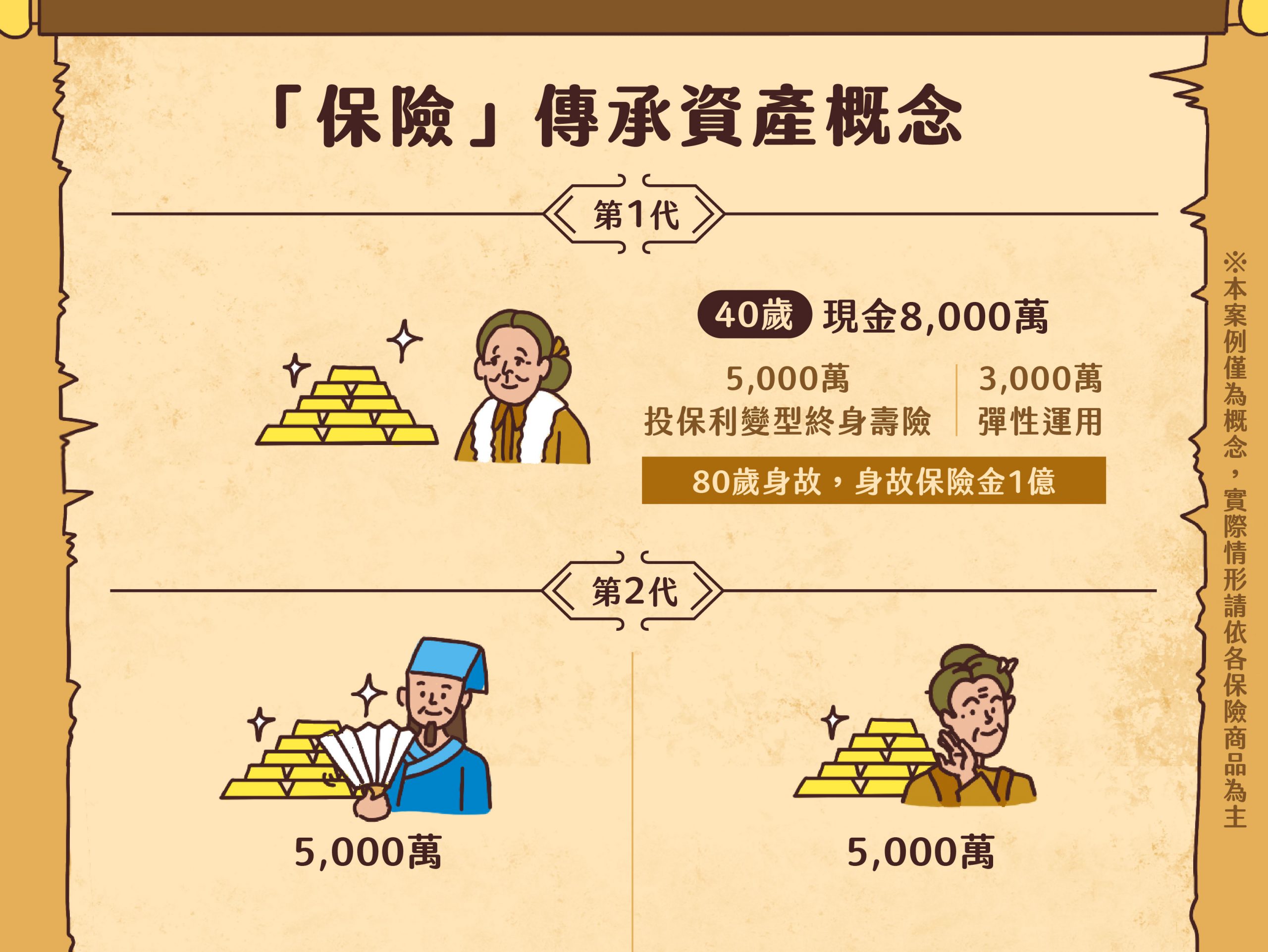

善用保險槓桿效果,不只預留稅源,亦可兼顧退休需求

以保險傳承資產|保障+資產傳承一次到位

全球人壽提醒,保險不是買了就好,還需要每年檢視並做適當的調整,如此在面對風險發生時,才能真正發揮保障效果,給予最實質的幫助,讓自己及家人多一份安心,真正放心。歡迎免費預約諮詢全球人壽專業顧問,為您提供全方位的保險規劃建議。

全球人壽保險股份有限公司 (下稱本公司)依據個人資料保護法(以下稱個資法)第六條第二項、第八條第一項如為間接蒐集之個人資料則為第九條第一項)規定,向台端告知下列事項,請台端詳閱:

一、蒐集之目的:

(一)人身保險。

(二)其他經營合於營業登記項目或組織章程所定之業務。

二、蒐集之個人資料類別:

(一)識別類:

1.辨識個人者:如姓名、職稱、住址、電話、電子郵遞地址及其他任何可辨識資料本人者等。

2.辨識財務者:如金融機構帳戶之號碼與姓名、信用卡或簽帳卡之號碼等。

3.政府資料中之辨識者:如身分證統一編號、統一證號、殘障手冊號碼、證照號碼、護照號碼等。

(二)特徵類:

1.個人描述:如年齡、性別、出生年月日等。

2.身體描述:如身高、體重等。

3.習慣:如抽煙、喝酒等。

(三)家庭情形:如結婚有無、家庭成員之細節等。

(四)社會情況:如所有或具有其他權利之動產或不動產之價值等。

(五)財務細節:如收入、所得、資產與投資、負債與支出、外匯交易紀錄、票據信用、保險細節等。

(六)健康與其他:如醫療報告、治療與診斷紀錄、檢驗結果、身心障礙手冊證明資料等。

(七)其他詳如要保書等相關業務申請書或契約書內容。

三、個人資料之來源(個人資料非由當事人提供間接蒐集之情形適用):

(一)要保人。

(二)當事人之法定代理人、輔助人。

(三)各醫療院所。

(四)與第三人共同行銷、交互運用客戶資料、合作推廣等關係、或於本公司各項業務內所委託往來之第三人。

四、個人資料利用之期間、對象、地區、方式:

(一)期間:因執行業務所必須及依法令規定應為保存之期間。

(二)對象:本公司、中華民國人壽保險商業同業公會、中華民國產物保險商業同業公會、財團法人保險事業發展中心、財團法人保險安定基金、財團法人金融消費評議中心、財團法人金融聯合徵信中心、財團法人聯合信用卡中心、台灣票據交換所、財金資訊公司、業務委外機構、與本公司有再保業務往來之公司、依法有調查權機關或金融監理機關。

(三)地區:上述對象所在之地區。

(四)方式:合於法令規定之利用方式。

五、依據個資法第三條規定,台端就本公司保有台端之個人資料得行使之權利及方式:

(一)得向本公司行使之權利:

1.向本公司查詢、請求閱覽或請求製給複製本。

2.向本公司請求補充或更正。

3.向本公司請求停止蒐集、處理或利用及請求刪除。

(二)行使權利之方式:以書面方式行使上述權利(查詢台端個人資料可另以本公司服務電話及網際網路方式)。

六、台端不提供個人資料所致權益之影響(個人資料由當事人直接蒐集之情形適用):台端若未能提供相關個人資料時,本公司將可能延後或無法進行必要之審核及處理作業,因此可能婉謝承保、遲延或無法提供台端相關服務或給付。